Assurance-vie : ouvrir un contrat français ou luxembourgeois ?

L’assurance-vie, malgré une année 2020 chaotique, reste le placement n°1 des français. Depuis la faillite de Lehman Brothers et la volonté de se diversifier sur le marché des actifs, de nombreux épargnants optent pour le Grand Duché du Luxembourg, où des contrats de gestion privée existent. Cependant, avant de choisir entre le contrat français et le contrat luxembourgeois, il convient de connaître le fonctionnement de chacun d’eux.

Pourquoi opter pour un contrat français ?

L’assurance-vie est une enveloppe fiscale, c’est-à-dire que les gains ne sont imposés que lorsqu’ils sont retirés (voir schéma ci-dessous).

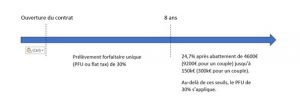

La fiscalité d’une nouvelle assurance-vie et des versements depuis le 27/09/2017 est la suivante :

En cas de décès, l’assurance-vie permet de transmettre aux bénéficiaires de votre choix avec des avantages fiscaux importants :

|

VERSEMENTS EFFECTUES AVANT 70 ANS |

VERSEMENTS EFFECTUES APRES 70 ANS |

|

Abattement de 152 500€ par bénéficiaire puis taxation à 20% jusqu’à 852 500e et 31,25% au-delà.

|

Abattement de 30 500€ pour l’ensemble des bénéficiaires désignés puis taxation des primes versées au barème successoral. Les intérêts sont exonérés.

|

Les contrats français peuvent être pertinents pour quelques catégories d’actifs tels que le fonds euros et les SCPI. Ils sont totalement adaptés pour un épargnant avec un profil prudent qui ne souhaite pas diversifier son patrimoine au-delà de 2-3 fonds.

Au-delà de cette classe d’actifs, il faudra sélectionner parmi les unités de compte référencées par l’assureur. Privilégiez pour cela des offres financières larges et en totale architecture ouverte (c’est-à-dire des fonds qui ne proviennent pas uniquement de la banque ou de l’assureur).

En cas de faillite d’un assureur, un épargnant est créancier de sixième rang et est assuré à hauteur de 70 000€ par établissement.

Pourquoi opter pour un contrat luxembourgeois ?

Les contrats luxembourgeois ont une forme juridique particulière puisqu’ils adoptent la forme et la fiscalité du pays de résidence fiscale. C’est un contrat très pratique pour une future expatriation sans passer par la case « Exit tax ».

Contrairement aux contrats français, vous bénéficiez d’une protection des avoirs bien plus importante grâce à 3 mécanismes :

- Le triangle de sécurité : les fonds propres des épargnants sont distincts des fonds propres de l’assureur.

- Le choix de la banque dépositaire : vous pouvez désigner sur quelle banque seront déposés vos avoirs.

- Super-privilège : au Luxembourg, les épargnants sont des créanciers de premier rang.

L’offre financière est liée à la banque dépositaire, ce qui vous assure de gérer une stratégie sur-mesure et d’avoir une latitude pour changer d’établissement sans passer par la case retrait (et donc fiscalité).

Contrairement au binôme « Fonds Euros/UC » l’assurance-vie 100% luxembourgeoise est uniquement composée d’unités de compte sur mesure qui de décomposent de la sorte :

- Fonds externe : Choix d’unités de compte parmi une offre restreinte de l’assureur.

- Fonds interne collectif (FIC) : Investissement dans un fonds collectif géré par une banque ou maison de gestion, en commun avec d’autres investisseurs (sans lien entre eux). Cela peut être très intéressant pour gérer un patrimoine en commun avec des tiers.

- Fonds interne dédié (FID) : Gestion sur mesure auprès d’un établissement bancaire ou d’une maison de gestion, pour un seul investisseur ou un groupe familial.

- Fonds d’assurance spécialisé (FAS) : Gestion conseillée par un allocataire d’actifs ou gestion en direct par l’investisseur.

Pour les 2 derniers points, le ticket d’entrée peut être plus important. En règle générale, ce sont des fonds accessibles dès 125 000€.

Autre particularité du Luxembourg :

L’éligibilité des actifs non traditionnels. Certains assureurs proposent par exemple d’intégrer des actifs tels que le private equity, hedge fund, produits dérivés, etc.

Cependant, le contrat luxembourgeois n’est pas adapté à un profil 100% sécuritaire, puisqu’il est par essence même soumis au risque d’unités de compte. Il est en général conseillé d’avoir un patrimoine financier important pour bénéficier de toute l’architecture du contrat.

Tableau synthétique des principales différences entre la France et le Luxembourg :

|

|

CONTRATS FRANÇAIS |

CONTRATS LUXEMBOURGEOIS |

|

Ticket d’entrée

|

Accessible pour quelques centaines d’euros |

Accessible sur des tickets en général supérieurs à 100 000€. L’accès au FAS et FID peut être plus élevé.

|

|

Fiscalité en cas de vie |

Française

|

Du pays de résidence fiscale

|

|

Protection des avoirs

|

Les avoirs en assurance-vie sont assurés à hauteur de 70 000€ par établissement et par client

|

Triangle de sécurité, choix de la banque dépositaire et super-privilège

|

|

Composition du contrat |

Fonds euros ou unités de compte disponibles chez l’assureur

|

Pas de fonds euros Unités de compte sur mesure en gestion conseillée, libre, dédiée ou collective

|

|

Offre financière

|

Quelques dizaines d’UC pour la plupart des contrats. Des contrats haut de gamme peuvent proposer des centaines voire milliers d’UC

|

Offre quasi-illimitée puisque liée à la banque dépositaire |

|

Gestion en devises

|

Très limitée |

Totalement permise |

|

Actifs non-cotés

|

Offre très limitée voire non adaptée |

Eligibilité aux actifs non traditionnels sous condition

|

|

Architecture ouverte

|

Selon les contrats |

Majoritairement oui |

|

SCPI

|

Oui |

Non |

|

Fonds euros

|

Oui |

Fonds euros français mais non adaptés pour le Luxembourg |